Euroclear continúa generando un crecimiento rentable e invirtiendo en su estrategia a largo plazo

BRUSELAS, 20 de julio de 2023 /PRNewswire/ --

Resultados financieros de los seis meses finalizados el 30 de junio de 2023

Información destacada

El rendimiento financiero general aumentó considerablemente en la primera mitad de 2023.

- Sólido rendimiento financiero, con el negocio subyacente funcionando bien y beneficiándose de su modelo de negocios diversificado y resistente.

- Crecimiento sustancial de los ingresos operativos hasta alcanzar los 3.107 millones de euros (frente a 998 millones de euros en el primer semestre de 2022), impulsado por el continuo crecimiento de los ingresos comerciales y mayores ingresos por intereses, incluido un aumento material relacionado con la aplicación de sanciones internacionales a Rusia.

Euroclear más que duplica la ganancia neta subyacente (excluyendo el impacto de las sanciones rusas)

- El beneficio neto subyacente se duplicó con creces hasta alcanzar los 561 millones de euros, lo que refleja un sólido rendimiento comercial y un crecimiento continuo del negocio principal de Euroclear.

- Euroclear logró un margen EBITDA subyacente de 58,3%, un aumento de 11,3 puntos porcentuales en comparación con el 47,0% reportado en la primera mitad de 2022. El margen operativo subyacente fue de 25,1% reflejando inversiones y presiones inflacionarias sobre los gastos.

- Euroclear sigue invirtiendo en su estrategia, su gente y su tecnología, como lo demuestra la apertura de un nuevo Tech Hub en Cracovia. El Tech Hub creará 400 nuevos puestos de trabajo en capacidades críticas como datos, digitalización y cibernética, al tiempo que reforzará otras funciones clave.

- Las inversiones planificadas, junto con el impacto de la inflación, dieron lugar a un aumento del 19% en los gastos operativos subyacentes, por un total de 628 millones euros en el primer semestre de 2023.

- Sobre una base subyacente, las ganancias por acción aumentaron un 102,6% a 178,3 euros por acción, lo que refleja el aumento en la ganancia neta.

Lieve Mostrey, consejera delegada de Euroclear Group, comentó:

"El rendimiento subyacente de Euroclear durante la primera mitad de 2023 continúa demostrando la solidez de su modelo de negocios sólido y diversificado".

"Seguimos enfocados en la ejecución de nuestra estrategia y el servicio a nuestros clientes. Continuamos invirtiendo para respaldar nuestro crecimiento a largo plazo y, a pesar de las presiones inflacionarias generales, una vez más generamos un sólido rendimiento subyacente, que se basa aún más en el progreso realizado en los últimos años".

"La reciente apertura de nuestro nuevo Tech Hub en Cracovia y la expansión de nuestras capacidades de servicio y equipos en todo el grupo acelera aún más el cumplimiento de nuestro propósito de innovar para proporcionar seguridad, eficiencia y conexiones a los mercados financieros para un crecimiento económico sostenible".

El rendimiento financiero alcanza niveles récord

Euroclear Holding |

|||||||||||||||

(€ m) |

1ª mitad de 2022 |

Impactos estimados de las sanciones rusas |

1ª mitad de 2022 |

1ª mitad de 2023 |

Impactos estimados de las sanciones rusas |

1ª mitad de 2023 |

Subyacente |

||||||||

Ingresos operativos |

998 |

107 |

891 |

3.107 |

1.731 |

1.376 |

484 |

54 % |

|||||||

Ingresos comerciales |

807 |

-4 |

811 |

827 |

-11 |

838 |

27 |

3 % |

|||||||

Intereses, actividades bancarias ingresos |

191 |

111 |

80 |

2.280 |

1.743 |

538 |

457 |

571 % |

|||||||

Gastos operativos |

-534 |

-7 |

-527 |

-649 |

-21 |

-628 |

-101 |

-19 % |

|||||||

Beneficio de operaciones antes de deterioro |

464 |

100 |

364 |

2.458 |

1.711 |

748 |

383 |

105 % |

|||||||

Deterioro |

-1 |

-1 |

0 |

0 |

0 |

0 |

0 |

||||||||

Beneficio antes de impuestos |

463 |

99 |

365 |

2.458 |

1.711 |

748 |

383 |

105 % |

|||||||

Impuestos |

-112 |

-25 |

-87 |

-614 |

-428 |

-187 |

-99 |

-114 % |

|||||||

Beneficio neto |

351 |

74 |

277 |

1.844 |

1.283 |

561 |

284 |

103 % |

|||||||

EPS |

111,7 |

88,0 |

585,9 |

178,3 |

|||||||||||

Margen operativo de ingresos comerciales |

33,8 % |

35,0 % |

21,5 % |

25,1 % |

|||||||||||

Margen EBITDA (EBITDA/ingresos operativos) |

52,0 % |

47,0 % |

80,9 % |

58,3 % |

|||||||||||

Los ingresos comerciales subyacentes de Euroclear mejoraron en el primer semestre de 2023 para alcanzar un récord de 838 millones de euros, un aumento del 3 % interanual.

Las principales tasas de política continúan aumentando, lo que ha llevado a un gran aumento en las ganancias por intereses. Sobre una base subyacente, los ingresos por intereses, banca y otros ingresos del primer semestre de 2023 aumentaron un 571% hasta los 538 millones de euros.

Euroclear continúa esperando que los gastos operativos se mantengan por encima de su objetivo 'a lo largo del ciclo' de 4-6% anual a lo largo de 2023, debido a la aceleración de la inversión tanto en su estrategia como en la resiliencia del negocio, junto con inversiones únicas y un impacto continuo de alta inflación en la base de costes.

Una vez más, el modelo comercial de Euroclear ha demostrado ser una protección contra la volatilidad del mercado. Cuando los mercados de renta variable son más bajos, el impacto se ve mitigado por el modelo de negocio diversificado y de suscripción del grupo, y se beneficia de manera similar cuando los mercados de bonos son más débiles, ya que aproximadamente tres cuartas partes de los ingresos comerciales del grupo se desvinculan de las valoraciones del mercado financiero. Las entidades operativas que tienen una mayor ponderación relativa en los mercados de bonos y vieron crecer los ingresos comerciales, ayudan a mitigar cualquier impacto potencial de las valoraciones de acciones y volúmenes de transacciones más bajos.

El rendimiento del negocio sigue siendo sólido

Las métricas operativas clave demuestran un sólido rendimiento comercial durante el período. Tras los niveles récord del año pasado en volúmenes de transacciones impulsados por mercados altamente volátiles, la cantidad de transacciones en el primer semestre de 2023 es un 2,2% menor. Con pocos cambios en las valoraciones del mercado de valores, los activos bajo custodia y los activos de fondos bajo custodia han aumentado ligeramente.

1ª mitad de 2023 |

Evolución interanual |

CAGR a 3 años |

|

Activos bajo custodia |

36,8 billones de € |

+3,8 % |

+5,8 % |

Número de transacciones |

152 millones |

-2,2 % |

+2,5 % |

Volumen de ventas |

546 billones de € |

+4,4 % |

+5,8 % |

Activos del fondo bajo custodia |

3 billones de € |

+4,8 % |

+9,4 % |

Collateral highway |

1,68 billones de € |

-12,7 % |

+4,2 % |

Para ayudar aún más a los inversores a tomar decisiones mejor informadas y administrar sus carteras, Euroclear anunció una asociación con BondCliQ Inc, una empresa de datos como servicio (DaaS) centrada en el mercado crediticio. A través de esta asociación, Euroclear lanzará una nueva solución de datos de liquidación de renta fija europea, que permitirá a los participantes del mercado obtener información valiosa e inteligencia, incluidos niveles incomparables de acceso a datos refinados de liquidación de renta fija a través de paneles personalizados.

En consonancia con su estrategia centrada en las personas y la tecnología, Euroclear continúa ampliando sus instalaciones de Cracovia con la creación de un nuevo Tech Hub y la incorporación de 400 nuevos puestos de trabajo en Polonia. Durante los 10 años de Euroclear en Cracovia, ha visto crecer su oficina a aproximadamente 800 empleados que trabajan principalmente en funciones de operaciones, soporte y control.

A medida que MFEXbyEuroclear entra en la siguiente fase de integración, Euroclear continúa mejorando su propuesta de servicios de fondos. Esto incluye servicios en activos de mercados privados, donde Euroclear anunció recientemente la finalización de la adquisición de Goji, una FinTech con sede en el Reino Unido que proporciona acceso digital y soluciones tecnológicas a los mercados privados.

Euroclear mejoró aún más su oferta de servicios de datos de fondos con el primer lanzamiento de un nuevo producto de inteligencia de mercado de fondos. Esta plataforma de análisis de datos basada en la nube, diseñada para ayudar a las empresas de gestión de fondos a mejorar su estrategia de distribución, ha incorporado con éxito a sus primeros usuarios piloto.

Alineado con la estrategia del grupo de adoptar la innovación en beneficio de los mercados de capitales, Euroclear se unió recientemente a los inversores internacionales estratégicos existentes en el tercer fondo de Illuminate Financial. Illuminate Financial, una firma de riesgo enfocada en servicios financieros, ha cerrado este nuevo fondo de 235 millones de dólares para invertir en negocios en etapa inicial que resuelven problemas para instituciones financieras.

El 3 de julio de 2023, LCH SA fusionó su principal servicio de deuda RepoClear Euro con €GCPlus para proporcionar canales alternativos para acceder a la liquidez de garantía general (GC). LCH SA, en colaboración con Euroclear y Banque de France, lanzó inicialmente en 2014 €GCPlus, un servicio de compensación de repos de cesta tripartita de garantía general. El nuevo servicio combinado tiene como objetivo habilitar un punto único de acceso al grupo de liquidez compensado en euros más grande del mundo con miembros compensadores que se benefician de una membresía única, un fondo predeterminado y un conjunto de márgenes, y más oportunidades de compensación.

ESG es clave para la estrategia comercial de Euroclear. La misión ESG de Euroclear es apoyar y habilitar un mercado financiero sostenible, limitando al mismo tiempo nuestro impacto en el medio ambiente, proporcionando un lugar de trabajo equitativo e inclusivo y realizando negocios de manera ética y responsable.

Euroclear continúa madurando su enfoque de sostenibilidad, en particular con la publicación de un Informe Anual de Sostenibilidad ampliado en mayo de 2023 que informa, por primera vez, de acuerdo con las recomendaciones del Grupo de Trabajo sobre Divulgaciones Financieras Relacionadas con el Clima (TCFD). El Informe Anual de Sostenibilidad se puede encontrar aquí: https://www.euroclear.com/newsandinsights/en/Format/Whitepapers-Reports/sustainability-report.html

Además, Euroclear publicó una Política ESG integral y transversal que establece los requisitos mínimos para el Grupo en las áreas de Medio Ambiente, Social y Gobierno. Esta política se puede encontrar aquí: https://www.euroclear.com/ourresponsibility/en/esg-policy.html

Implicaciones de las sanciones rusas

La invasión de Rusia a Ucrania resultó en la aplicación de sanciones internacionales en todo el mercado, que han tenido un impacto material en Euroclear. Dado que persisten incertidumbres considerables, la junta considera necesario separar las ganancias relacionadas con las sanciones estimadas de los resultados financieros subyacentes al evaluar el rendimiento y los recursos de la empresa.

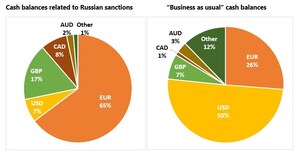

Existen procesos bien establecidos que permiten al grupo implementar las sanciones, manteniendo el curso normal de los negocios. Sin embargo, una consecuencia de las sanciones es que los pagos de cupones bloqueados y los reembolsos adeudados a las entidades sancionadas dan como resultado una acumulación de efectivo en el balance de Euroclear Bank. A finales de junio de 2023, el balance de Euroclear Bank había aumentado en 47.000 millones de euros interanuales hasta un total de 150.000 millones de euros.

Según el proceso estándar de Euroclear, que es el mismo para los saldos de efectivo largos de cualquier cliente, los saldos de efectivo que surgen de las sanciones se invierten para minimizar el riesgo crediticio. La gestión de dicho riesgo crediticio es un requisito en virtud del Reglamento de requisitos de capital. El interés pagado sobre la reinversión de los saldos de efectivo es el ingreso neto por intereses obtenido por Euroclear. Durante el primer semestre de 2023, los intereses derivados de los saldos de efectivo de los activos sancionados por Rusia fueron de 1.743 millones de euros.

Dichos ingresos por intereses son impulsados por dos factores: (i) las tasas de interés vigentes y (ii) la cantidad de saldos de efectivo que Euroclear debe invertir. Como tal, las ganancias futuras se verán influidas por la evolución del entorno de tasas de interés y el tamaño de los saldos de efectivo a medida que evolucionan las sanciones.

Actualmente, la junta espera que la tasa de crecimiento de los ingresos por intereses se desacelere en la segunda mitad de 2023, ya que los pagos bloqueados y los reembolsos se acumulan con menos rapidez y los pronósticos de consenso de los economistas anticipan un entorno de tasas de interés más estable.

Paralelamente, la Comisión Europea está contemplando varias opciones para utilizar los beneficios generados por las cantidades sancionadas en manos de instituciones financieras, incluida Euroclear, para financiar la reconstrucción de Ucrania.

Euroclear se centra en minimizar los posibles riesgos legales, técnicos y operativos que puedan surgir para ella y sus clientes a partir de la implementación de cualquier propuesta de la Comisión Europea. La empresa continúa actuando de manera transparente con todas las autoridades involucradas. La junta continuará actuando con cautela, reteniendo las ganancias relacionadas con las sanciones rusas hasta que la situación se aclare.

Actualmente, Euroclear se enfrenta a un alto nivel de complejidad en la gestión del amplio paquete de sanciones y un conjunto de contramedidas económicas complejas, que Rusia ha implementado ya que no reconoce las sanciones internacionales. Euroclear asigna tiempo y recursos considerables para gestionar los problemas de mercado y las implicaciones de estas contramedidas mientras mantiene un diálogo regular con los clientes y otras partes interesadas.

Varias partes cuestionan las consecuencias de la aplicación de sanciones y contramedidas, con procedimientos judiciales en curso tanto en la Unión Europea como en Rusia. Si bien reconoce la escala de las sanciones y la velocidad de implementación, la evaluación de Euroclear es que estos procedimientos legales no se consideran un riesgo importante en la actualidad y, hasta el momento, no han incurrido en ningún impacto financiero significativo.

En general, Euroclear incurrió en costes directos adicionales por la gestión de las sanciones rusas de 21 millones de euros en la primera mitad de 2023, con un enfoque considerable de la alta gerencia y la junta en el tema. Además, las sanciones internacionales y las contramedidas rusas han resultado en una pérdida de actividades de los clientes sancionados y los valores rusos, lo que impactó negativamente en los ingresos del negocio en 11 millones de euros.

Las agencias de calificación reconfirman la sólida posición de capital del grupo Euroclear

Euroclear mantiene una sólida posición de capital y un perfil de bajo riesgo, lo que le permite al grupo financiar planes de crecimiento adicionales. Tanto S&P como Fitch Ratings reconfirmaron la calificación AA de Euroclear Bank en junio de 2023. Fitch también asignó a la entidad emisora del grupo, Euroclear Investments SA (EINV), una Calificación de Viabilidad en 'aa-'.

Los ratios de capital del grupo se mantienen sólidos, a pesar del aumento considerable de su balance debido a las sanciones rusas. Fitch señala que "las pautas de inversión de Euroclear para la cartera del banco son particularmente conservadoras, limitando las tenencias a valores altamente líquidos con calificaciones sólidas. Euroclear Bank aplica una política de bajo riesgo similar cuando reinvierte los procedimientos de efectivo de activos rusos congelados".

Dividendos

El 20 de julio de 2023, Euroclear pagará su dividendo previamente anunciado relacionado con los resultados comerciales subyacentes de 2022 de 115,5 euros por acción (para un total de 363,5 millones de euros), lo que representa un aumento del 31% en comparación con el dividendo de los resultados de 2021.

Anexos

Foto - https://mma.prnewswire.com/media/2157613/Euroclear1.jpg

Foto - https://mma.prnewswire.com/media/2157614/Euroclear2.jpg

Euroclear Bank y Euroclear Investments son las dos entidades emisoras del grupo. Los estados de resultados resumidos y las posiciones financieras al segundo trimestre de 2023 para ambas entidades se muestran a continuación.

Euroclear Bank Income Statement (BE GAAP) |

||||||||

Cifras en millones de euros |

2º trim |

2º trim |

Varianza |

|||||

Ingresos netos por intereses |

2.261,5 |

203,8 |

2.057,6 |

|||||

Ingresos netos por honorarios y comisiones |

550,0 |

511,1 |

39,0 |

|||||

Otros ingresos |

17,0 |

-4,8 |

21,8 |

|||||

Ingresos operativos totales |

2.828,5 |

710,1 |

2.118,3 |

|||||

Gastos administrativos |

-404,7 |

-314,3 |

-90,4 |

|||||

Beneficio de explotación antes de deterioro e impuestos |

2.423,8 |

395,8 |

2.028,0 |

|||||

Resultado para el período |

1.814,1 |

301,8 |

1.512,3 |

|||||

Estado de situación financiera de Euroclear Bank |

||||||||

Patrimonio de los accionistas |

4.416,2 |

2.306,6 |

2.109,6 |

|||||

Valores representativos de deuda emitidos y fondos tomados en préstamo (incluida la deuda subordinada) |

5.822,7 |

5.029,8 |

792,9 |

|||||

Activos totales |

150.376,0 |

103.634,3 |

46.741,7 |

|||||

Declaración de ingresos de Euroclear Investments (BE GAAP) |

||||||||

Dividendo |

395,5 |

0,0 |

395,5 |

|||||

Ganancias/(pérdidas) netas de activos y pasivos financieros |

5,5 |

-4,8 |

10,3 |

|||||

Otros ingresos |

-0,2 |

-0,1 |

-0,2 |

|||||

Ingresos operativos totales |

400,7 |

-4,9 |

405,6 |

|||||

Gastos administrativos |

-0,5 |

-2,6 |

2,1 |

|||||

Beneficio operativo antes de deterioro e impuestos |

400,2 |

-7,5 |

407,7 |

|||||

Resultado para el periodo |

399,0 |

-7,4 |

406,4 |

|||||

Estado de situación financiera de Euroclear Investments |

||||||||

Patrimonio de los accionistas |

693,4 |

636,3 |

57,1 |

|||||

Títulos de deuda emitidos y fondos tomados en préstamo |

1.651,7 |

1.647,7 |

4,0 |

|||||

Activos totales |

2.345,7 |

2.284,4 |

61,3 |

|||||

Euroclear Investments se trasladó de Luxemburgo a Bélgica el 31 de diciembre de 2022 a medianoche. Los estados financieros ahora se preparan según los GAAP belgas, y los de 2022 se han expresado de nuevo en consecuencia.

Nota a los redactores

El grupo Euroclear es el proveedor de confianza de la industria financiera de servicios posteriores a la negociación. Guiada por su propósito, Euroclear innova para proporcionar seguridad, eficiencia y conexiones a los mercados financieros para un crecimiento económico sostenible. Euroclear proporciona liquidación y custodia de valores nacionales y transfronterizos para bonos, acciones y derivados, y fondos de inversión. Como una infraestructura de mercado de capital resistente y comprobada, Euroclear se compromete a proporcionar mitigación de riesgos, automatización y eficiencia a escala para su franquicia de clientes globales. El grupo Euroclear comprende Euroclear Bank, International CSD, así como Euroclear Bélgica, Euroclear Finlandia, Euroclear Francia, Euroclear Nederland, Euroclear Suecia, Euroclear UK & International y MFEXbyEuroclear.

Logo - https://mma.prnewswire.com/media/832898/Euroclear_Logo.jpg

WANT YOUR COMPANY'S NEWS FEATURED ON PRNEWSWIRE.COM?

Newsrooms &

Influencers

Digital Media

Outlets

Journalists

Opted In

Share this article